鄭智元美國2010年5月6日flash crash閃崩事件

frame框架, width寬度, 高度height, 來源src=source

2010年閃崩

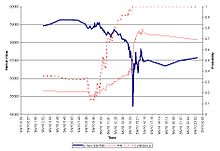

2010年5月6日的閃崩,[1] [2] [3]也稱為2點45分崩離析或簡稱閃崩,是美國萬億美元[4]的 閃崩(一種股票)市場崩盤)於美國東部時間下午 2:32 開始,持續了大約 36 分鐘。[5]

概述[編輯]

標準普爾 500指數、道瓊工業指數和納斯達克綜合指數等股票指數的暴跌和反彈非常迅速。[5]截至該點,道瓊工業指數出現第二大日內跌幅(自開盤以來),[5]暴跌998.5 點(約9%),大部分在幾分鐘之內,僅收復了大部分損失。[6] [7]這也是截至該點的第二大盤中點位波動(盤中高點和盤中低點之間的差值),為 1,010.14 點。 [5] [6] [8] [9]股票、股指期貨、選擇權、交易所交易基金(ETF)價格波動較大,交易量大幅上升。[5] : 3 CFTC 2014 年報告將其描述為金融市場歷史上最動盪的時期之一。[5]

事實證明,2010 年閃電崩盤後製定的新法規[10]不足以保護 2015 年 8 月 24 日閃電崩盤中的投資者——「當時許多 ETF 的價格似乎與其潛在價值脫節」[10] ——隨後,ETF 受到監管機構和投資者更嚴格的審查。[10]

2015 年 4 月 21 日,在事件發生近五年後,美國司法部對英屬印度金融交易員納溫德·辛格·薩勞(Navinder Singh Sarao) 提出了22 項刑事罪名,包括欺詐和市場操縱。其中包括使用欺騙演算法的指控;就在閃電崩盤之前,他下了數千份E-mini S&P 500 股指期貨合約訂單,並計劃稍後取消。[11]這些訂單金額約為“價值 2 億美元的市場下跌賭注”,在被取消之前被“替換或修改了 19,000 次”。[11] 欺騙、分層和搶先交易現已被禁止。[4]

美國商品期貨交易委員會(CFTC)的調查得出結論,薩勞“至少對衍生性商品市場的訂單失衡負有重大責任”,這影響了股市並加劇了閃崩。[11] Sarao 於 2009 年開始使用商業交易軟體進行所謂的市場操縱,他修改了該軟體的代碼「以便他可以快速自動下達和取消訂單」。[11] 《交易者雜誌》記者約翰貝茨 (John Bates) 認為,指責一名 36 歲的小交易員引發了價值數萬億美元的股市崩盤,他的父母在倫敦西部郊區的簡陋灰泥房子裡工作[11]有點像指責閃電引發火災”,並且調查時間被延長,因為監管機構使用“自行車試圖抓住法拉利”。此外,他得出的結論是,到 2015 年 4 月,儘管監管機構和銀行對自動化交易系統進行了新的、改進的監控,交易者仍然可以操縱和影響市場。[4]

2014 年 5 月,美國商品期貨交易委員會 (CFTC) 的一份報告得出結論,高頻交易員「並未導致閃電崩盤,而是領先於其他市場參與者要求即時性」。[5]

最近的一些同行評審研究表明,閃崩並不是孤立的事件,而是經常發生。高和米茲拉赫研究了 1993 年至 2011 年期間的美國股市。他們表明,在他們檢查的每一年中都會發生市場品質崩潰(例如閃電崩盤),並且除了金融危機之外,自從引入Reg NMS以來,此類問題已經減少。他們還表明,2010 年雖然因閃電崩盤而臭名昭著,但並不是市場品質崩潰次數過多的一年。[12]

背景[編輯]

2010年5月6日,美國股市開盤,道瓊指數下跌,由於對希臘債務危機的擔憂,全天大部分時間都呈下跌趨勢。下午2點42分,隨著道瓊指數全天下跌超過300點,股市開始急速下跌,5分鐘內又下跌600點,到下午2點47分,全天跌幅接近1000點。 3 點07 分,市場已經收復了大部分600 點的跌幅。[13] : 1 在 2010 年 5 月發生閃電崩盤時,高頻交易者正在利用美國金融監管條例合併到NMS中的意外後果,[4] [14]旨在現代化和加強美國股票證券全國市場體系。[15] : 641 Reg NMS 由美國證券交易委員會頒布和描述,旨在透過鼓勵市場競爭,確保投資者獲得其訂單的最佳價格執行,為高頻交易創造有吸引力的新機會-交易員。欺騙、分層和搶先交易等活動在 2015 年被禁止。[16]該規則旨在為投資者在交易股票時提供盡可能最佳的價格,即使該價格不在收到訂單的交易所上。[17] :171

解釋[編輯]

早期理論[編輯]

起初,雖然監管機構和美國國會宣布對崩盤進行調查,[18]但並未確定暴跌 600 點的具體原因。調查人員重點關注了許多可能的原因,包括電腦自動化交易的整合,或者可能是人類交易者的錯誤。到第一個週末,監管機構已經排除了交易員出錯的可能性,並專注於在紐約證券交易所以外的交易所進行的自動交易。然而,大型期貨交易所芝商所表示,就芝商所交易的股指期貨而言,其調查沒有發現任何證據表明高頻交易發揮了作用,事實上得出的結論是自動化交易為崩盤期間的市場穩定做出了貢獻。[19]其他人推測跨市場掃蕩訂單可能在引發崩盤中發揮了作用。[20]

人們提出了幾種看似合理的理論來解釋這次暴跌。

- 胖手指理論: 2010年暴跌後不久,有幾份報告指出,該事件可能是由胖手指交易引發的,即無意中對寶潔公司股票發出大額“賣單” ,引發大量算法交易訂單拋售股票;然而,在確定寶潔公司的下跌發生在E-Mini S&P 500期貨合約大幅下跌之後,這個理論很快就被推翻了。[21] [22] [23]當確定現有的芝商所和 ICE 保障措施可以防止此類錯誤時, 「胖手指交易」假設也被推翻。 [24]

- 高頻交易者的影響:監管機構發現高頻交易者加劇了價格下跌。監管機構認定,高頻交易員在面臨不確定性時大舉拋售以平倉,並退出市場。[25] [26] [27] [28]國際證券監理機構國際證監會組織 (IOSCO) 2011 年 7 月的一份報告得出的結論是,雖然「演算法和高頻交易技術已被市場參與者用來管理他們的交易和風險,他們的使用顯然也是一個促成因素」。[29] [30] 其他理論假設高頻交易員(HFT)的行為是閃電崩盤的根本原因。根據Nanex , LLC對買賣數據的分析,一種假設是高頻交易批量向交易所發送不可執行的訂單(超出買賣價差的訂單)。儘管這些命令的目的並不為公眾所知,但一些專家推測其目的是增加噪音、阻礙交易並智取競爭對手。[31]然而,其他專家認為,故意的市場操縱不太可能,因為高頻交易者沒有實際的方法可以從這些訂單中獲利,而且這些訂單更有可能是為了測試延遲時間和檢測早期價格趨勢而設計的。[32]無論這些命令存在背後的原因是什麼,該理論假設它們透過 5 月 6 日交易所超載而加劇了崩盤。結論:「報價填充——下達然後幾乎立即取消大量快速訂單來買賣股票——並不是這場動蕩的『主要因素』」。[33]有些人提出了這樣的理論:高頻交易其實是最小化和扭轉閃電崩盤的一個主要因素。[34]

- 大額定向押注:監管機構表示,一家大型E-Mini S&P 500 賣家引發了一系列事件,引發了閃電崩盤,但沒有透露具體公司名稱。[25] [26] [27] [28]早些時候,一些調查人員表示,對沖基金Universa Investments在崩盤前不久大量購買標準普爾500指數看跌期權可能是主要原因之一。[35] [36]其他報告推測,該事件可能是由堪薩斯州 Overland Park的Waddell & Reed公司在芝加哥商品交易所單次出售 75,000 份 E-Mini S&P 500 合約(價值約 40 億美元)引發的。 。[37]其他人懷疑美元兌日圓匯率的變動。[38]

- 市場結構的變化:一些市場結構專家推測,無論根本原因是什麼,由於交易的分散化,股票市場很容易受到此類事件的影響。[31]

- 技術故障:對閃電崩盤前一刻交易所交易的分析顯示,紐約證券交易所和各種替代交易系統(ATS)價格報告中存在技術故障,這可能導致流動性枯竭。根據這個理論,紐約證券交易所的技術問題導致綜合報價系統(CQS)上報告的紐約證券交易所報價延遲長達五分鐘,並帶有表明報價為最新報價的時間戳。然而,一些市場參與者(可以存取 NYSE 自己的報價報告系統 OpenBook 的人)可以看到正確的當前 NYSE 報價,以及延遲但顯然是當前的 CQS 報價。同時,一些股票(蘋果公司、蘇富比和一些ETF)的價格出現錯誤。由於對價格感到困惑和不確定,許多市場參與者試圖透過發布存根報價(非常低的出價和非常高的報價)來退出市場,同時,許多高頻交易演算法試圖透過市價訂單退出市場(在存根報價中執行)導致多米諾骨牌效應,導致閃崩暴跌。[39] [40]

美國證券交易委員會/美國商品期貨交易委員會報告[編輯]

2010年9月30日,經過格雷格·伯曼(Gregg E. Berman)領導的近五個月的調查後,[41] [42]美國證券交易委員會(SEC)和商品期貨交易委員會(CFTC)發布了一份題為“調查結果”的聯合報告關於 2010 年 5 月 6 日的市場事件”,確定了導致閃崩的事件順序。[43]

2010 年的聯合報告“描繪了一個如此分散和脆弱的市場,以至於一次大額交易就可能導致股市突然陷入螺旋式上升”,[25]並詳細說明了一家大型共同基金公司如何出售異常大量的E-Mini S&P合約,如何先耗盡資金可用買家,然後高頻交易員(HFT)如何開始大舉拋售,加速共同基金拋售的影響並導致當天價格大幅下跌。[44] [25]

美國證券交易委員會和美國商品期貨交易委員會 2010 年聯合報告稱,“5 月 6 日開始時市場異常動盪”,到下午早些時候“市場情緒普遍消極,導致某些個別證券的價格波動加劇”。下午 2:32(美國東部時間),在當天“異常高的波動性和流動性稀薄的背景下”,一位大型基本面交易商(已知為Waddell & Reed Financial Inc. [25])“啟動了一項賣出計劃,出售總計 75,000 份 E-Mini S&P 合約(價值約 41 億美元)作為現有股權頭寸」。報告稱,這是一個異常大的頭寸,交易員用於交易該頭寸的計算機演算法被設定為「目標執行率設定為前一分鐘計算的交易量的 9%,但不考慮價格或時間」。[43]

由於大賣家的交易是在期貨市場執行的,買家包括高頻交易公司——專門從事高速交易且很少長期持有任何特定頭寸的交易公司——幾分鐘之內這些高頻交易公司開始嘗試出售他們剛從共同基金中獲得的多頭 期貨合約。 [25] 《華爾街日報》引述聯合報告稱,「『高頻交易商(隨後)開始快速購買合約,然後相互轉售──由於相同的部位快速來回傳遞,產生了『燙手山芋』成交量效應。 '” [25]大賣家和高頻公司的聯合銷售迅速推動“E-Mini 價格在短短四分鐘內下跌了 3%”。[25]

來自 SEC/CFTC 報告:[43]

隨著期貨市場價格下跌,外溢效應蔓延到股票市場。大多數高頻交易公司用來追蹤市場活動的電腦系統決定暫停交易,然後這些公司縮減交易規模或完全退出市場。[45]

《紐約時報》隨後指出,「股票市場上的自動電腦交易員因發現買賣量急劇上升而關閉」。 [27]隨著電腦高頻交易員退出股票市場,由此導致的流動性缺乏「導致寶潔和埃森哲等一些知名公司的股票價格跌至 1 美分或高達 10 萬美元」。 [27]這些極端價格也是由「市場內部化者」造成的, [46] [47] [48]公司通常從自己的庫存中與客戶訂單進行交易,而不是將這些訂單發送到交易所,“將'大多數(如果不是全部)' ”,“向公開市場的零售訂單——大量不尋常的拋售壓力吸走了更多日益減少的流動性”。 [28]

雖然一些公司退出了市場,但留在市場上的公司卻加劇了價格下跌,因為它們「在經濟下行期間『加大了激進的拋售力度』」。[25]危機期間的高頻公司與其他公司一樣,都是淨賣家,導致了崩盤。[26] [27] [28]

聯合報告繼續說道:「下午 2:45:28,芝加哥商業交易所(‘CME’) 停止邏輯功能被觸發,以防止價格進一步下跌, E-Mini 上的交易暫停了五秒鐘。[43]不久之後,由於市場參與者“有時間做出反應並驗證其數據和系統的完整性,買方和賣方的興趣得到恢復,有序的價格發現過程開始發揮作用”,到了 3:晚上00點,大多數股票「已恢復以反映真實共識價值的價格進行交易」。[43]

對 SEC/CFTC 報告的批評[編輯]

在 SEC/CFTC 2010 年 104 頁報告發布幾個小時後,許多批評者表示,將觸發該事件歸咎於單一命令(來自Waddell & Reed)是不誠實的。最引人注目的是,CME在 24 小時內發布了一份罕見的新聞稿,其中反對 SEC/CFTC 的解釋:[49]

勞倫斯伯克利國家實驗室創新金融技術中心主任David Leinweber受《投資組合管理雜誌》邀請撰寫社論,在其中公開批評政府的技術能力和研究當今市場的無能。萊因韋伯寫道:[50]

Nanex是一家專門從事高頻資料分析的領先公司,也指出了CFTC研究中的幾個不一致之處:[51]

學術研究[編輯]

| 外部視頻 | |

|---|---|

截至 2011 年 7 月,期刊引文報告索引的同行評審科學期刊僅發表了一個關於閃電崩盤原因的理論。[52] 2011年有報告指出,在2010年崩盤前一小時,股市出現了史上最高的「有毒訂單失衡」讀數。[52]這篇 2011 年論文的作者應用廣泛接受的市場微觀結構模型來了解崩盤前幾分鐘和幾小時內的價格行為。根據本文,「訂單流毒性」可以衡量為知情交易者(例如對沖基金)不利地選擇不知情交易者(例如做市商)的機率。為此,他們開發了成交量同步知情交易機率 (VPIN) 流量毒性指標,該指標可以即時估計提供流動性的條件。如果訂單失衡變得過於嚴重,做市商就會被迫退出市場。當他們退出時,流動性就會消失,這會進一步增加整體交易量中有毒流量的濃度,從而觸發反饋機制,迫使更多做市商退出。這種連鎖效應在過去已經導致了數百起流動性引發的崩盤,而閃電崩盤就是其中一個(主要)的例子。

然而,2013 年發表的獨立研究對以下說法提出了強烈質疑:2010 年股市崩盤前一小時,股市錄得史上最高的「有毒訂單失衡」讀數。[54] [55] [56]特別是,2011年Andersen和Bondarenko對其創建者使用的VPIN的兩個主要版本進行了全面調查,其中一個基於標準tick-rule(或TR-VPIN)[52] [57] [58]另一個是基於批量分類(或 BVC-VPIN)。[59]他們發現,碰撞前一小時的 TR-VPIN (BVC-VPIN) 值「在之前的 71 (189) 天中被超越,佔碰撞前樣本的 11.7% (31.2%)」。同樣,碰撞開始時的 TR-VPIN (BVC-VPIN) 值「在前 26 (49) 天達到最高值,即碰撞前樣本的 4.3% (8.1%)」。[55]

請注意,Easley、Lopez de Prado 和 O'Hara 的 2011 年出版物中並未確定 2010 年 5 月 6 日增加的「訂單流毒性」的來源。[52] 2010 年5 月6 日有毒訂單流的主要來源是否來自代表公眾投資者的公司,或者主要來源是否是中介機構或其他自營交易商,都可能對為防止再次閃崩而提出的監管建議產生重大影響。根據彭博社報道,VPIN 指標是論文的三位作者(康乃爾大學的Maureen O'Hara和David Easley,以及都鐸投資公司的Marcos Lopez de Prado )提交的待決專利申請的主題。[60]

勞倫斯伯克利國家實驗室的科學家對VPIN 的一項研究[61]引用了 Easley、Lopez de Prado 和 O'Hara 2011 年關於標準普爾 500 指數期貨的 VPIN 的結論[52],但沒有為VPIN 達到其預期目標的說法提供獨立證實。

- 透過適當的參數,[Easley、Lopez de Prado 和O'Hara] 已經表明,VPIN 的[CDF] 在2010 年5 月6 日閃電崩盤發生前一個多小時就達到了0.9。預警信號。

商品期貨交易委員會首席經濟學家和幾位學術經濟學家發表了一份工作論文,其中包含對閃電崩盤的貿易數據的回顧和實證分析。[62]作者研究了閃電崩盤中買家和賣家的特徵和活動,並確定一家大型賣家(一家共同基金公司)耗盡了可用的基本面買家,然後引發了中介機構(尤其是高頻交易公司)的一連串拋售。正如前面描述的 SEC/CFTC 報告一樣,作者將這種一連串的拋售稱為“燙手山芋交易”,[53]因為高頻公司迅速收購並隨後以穩步下降的價格清算了彼此之間的頭寸。

作者得出結論:

最近發表在《自然物理學》 (2013)上的動態複雜網路研究表明,2010 年的閃電崩潰可能是具有關鍵行為的網路系統中「避免轉變」現象的一個例子。[63]

市場操縱與逮捕的證據[編輯]

2015 年 4 月,倫敦點擊式交易員Navinder Singh Sarao [64] [65] [66]因涉嫌參與閃電崩盤而被捕。根據美國司法部提起的刑事指控,薩勞涉嫌使用自動化程序產生大量賣單,壓低價格,然後取消訂單,以較低的市場價格購買。商品期貨交易委員會對薩勞提起民事指控。[67] [68] 2015年8月,薩勞以5萬英鎊的保釋金獲釋,美國司法部定於9月舉行全面引渡聽證會。據稱,Sarao 及其公司 Nav Sarao Futures Limited 在 2009 年至 2015 年期間從交易中賺取了超過 4,000 萬美元的利潤。

在引渡程序中,他由塔克斯律師事務所的理查德·伊根[70]代理。[71]

截至 2017 年,薩勞的律師聲稱他的所有資產都被盜或因不良投資而損失。薩勞被保釋,被禁止從事交易,並由他的父親照顧。[72]

薩勞承認一項電子詐欺罪和一項欺騙罪。[73] 2020年1月,他被判處家庭監禁一年,沒有入獄。由於檢察官強調薩勞與他們的合作程度,他的動機不是貪婪以及他患有亞斯伯格症,因此判決相對較輕。[74] [75] [76] [77]

後果[編輯]

股市反應[編輯]

股市異常,主要市場指數下跌超過 9%(包括2010[79][78]年 5 月 6 日下午 2:45 左右約 15 分鐘內下跌約 7%)[9] 1兆美元的市值暫時消失了。[80]雖然股市確實崩盤,但立即反彈是前所未有的。標準普爾500指數中的八家主要公司的股票短時間跌至每股1美分,其中包括埃森哲、CenterPoint Energy和Exelon;而包括蘇富比、蘋果和惠普在內的其他股票則上漲至超過 10 萬美元。[8] [81] [82]寶潔 (Procter & Gamble)尤其下跌了近 37%,然後在幾分鐘之內反彈,回到了原來的水平附近。

隨後幾天,在歐洲救助歐元的紓困計畫的幫助下,股市持續反彈。標準普爾 500 指數在一周內抹去了所有跌幅,但賣盤很快就再次佔上風,指數在兩週內觸及更低深度。

國會聽證會[編輯]

納斯達克在美國國會眾議院資本市場和政府資助企業小組委員會[83]關於閃電崩盤的聽證會上發布了異常時間表。 [2]納斯達克的時間表表明,NYSE Arca可能發揮了早期作用,芝加哥期權交易所發出消息稱 NYSE Arca“已退出 NBBO”(全國最佳買入價和賣出價)。芝加哥選擇權交易所、納斯達克、納斯達克OMX BX和BATS交易所都宣布針對紐交所Arca進行自救。[2]

SEC 主席Mary Schapiro作證說,「存根報價」可能在某些每股 1 美分的股票中發揮了作用。[84] 根據夏皮羅的說法:[85]

交易限制[編輯]

官員宣布,新的交易限制措施(也稱為熔斷機制)將在 2010 年 12 月 10 日結束的六個月試用期內進行測試。其漲幅或跌幅超過五分鐘內增加 10%。[86] [87]斷路器只會安裝在紐約證券交易所上市的 404 檔標準普爾 500 指數股票上。 6 月 11 日星期五,只有 5 家標準普爾 500 指數公司安裝了第一批斷路器,以進行斷路器試驗。這五檔股票分別是 EOG Resources、Genuine Parts、Harley Davidson、Ryder System 和 Zimmer Holdings。截至 6 月 14 日星期一,已有 44 人收到。到 6 月 15 日星期二,這一數字已增加到 223 家,到 6 月 16 日星期三,所有 404 家公司都安裝了斷路器。[88] 2010年6月16日,華盛頓郵報公司股票成為第一隻觸發新熔斷的股票,股票停牌五分鐘。據稱,紐約證券交易所 Arca 的三筆錯誤交易是導致股價上漲的原因。[89]

5月6日,市場僅突破了偏離參考價60%以上的交易,過程對市場參與者來說並不透明。這種武斷措施所產生的「贏家」和「輸家」名單從未公開過。透過建立明確、透明的違規交易標準,新規則應有助於提前確定哪些交易將被違規,並讓市場參與者更好地管理風險。[90]

2011 年《華爾街日報》在 2010 年「閃電崩盤」週年紀念日前夕發表的一篇文章稱,當時高頻交易員在股市上的活躍程度較低。該雜誌的另一篇文章稱,高頻交易員的交易量已從 2009 年的 61% 降至53 % 。 )和密西根州參議員卡爾·萊文 (Carl Levin)在2011 年發表了一篇文章閃電崩盤一年後,他在《紐約時報》上發表了一篇文章,尖銳批評了美國證券交易委員會明顯缺乏防止再次發生的行動。[92]

2011 年,由於波動性和交易量較低,高頻交易員撤離了股市。 2011 年前 4 個月,紐約證券交易所和納斯達克股票市場的日均交易量合計比 2010 年下降了 15%,至日均 63 億股。 2011 年全年交易活動下降,4 月日均交易量為 58 億股,為 2008 年 5 月以來的最低月份。選擇權交易所波動率指數VIX 在2011 年4 月跌至2007 年7 月以來的最低水準。

2011 年的交易量在某種程度上被認為比金融危機及其後果期間更為自然。有些人認為,如此高的交易活動水準從來都不能準確反映投資者的需求。這反映了電腦驅動的交易員在日間交易對沖基金之間來回傳遞證券。閃電崩盤暴露了這種虛假的流動性。 2011年,高頻交易公司在期貨和貨幣等波動性仍然很高的市場上變得越來越活躍。[93]

2011年,高頻交易者的交易量佔包括貨幣和大宗商品在內的期貨市場總交易量的28%,比2009年的22%有所增加。交易的成長恰逢這些市場發生一系列「閃崩」。人類做市商的角色越來越多地由電腦程式扮演,他們為買家和賣家牽線搭橋,為市場提供流動性。如果這些程式交易員退出市場,那麼大的「買入」或「賣出」訂單可能會導致突然的大幅波動。一位專業投資人表示,這會增加意外扭曲的可能性,就像股票市場一樣。[需引用] 2011年2月,食糖市場在一秒鐘內暴跌6%。 2011年3月1日,洲際交易所可可期貨價格在不到一分鐘的時間內下跌了13% 。可可價格暴跌 450 美元,跌至每噸 3,217 美元的低點,然後迅速反彈。 2011 年 3 月 16 日,美元兌日圓暴跌,幾分鐘內下跌 5%,這是有史以來最大的跌幅之一。一位前可可貿易商表示:“電子平台太快了;它不會像人類那樣放慢速度。” [91]

2012 年 7 月,SEC 發起了一項倡議,創建一種新的市場監控工具,稱為綜合審計追蹤 (CAT)。[94]到 2015 年 4 月,儘管 SEC 主席Mary Jo White和國會議員支持 CAT ,但該項目的完成工作仍然面臨延誤。 [95]

在媒體中[編輯]

書籍[編輯]

電影[編]

參考文獻[編輯]

- ^ 2010年5月6日SP500指數互動盤中圖表 存檔日期 2017年2月20日,多倫多大學Wayback Machine , 2010年6月5日

- ^a b c Phillips, Matt(2010 年 5 月 11 日),“納斯達克:這是我們的閃電崩盤時間表”,《華爾街日報》

- ^ 利亞姆·沃恩(2020 年 5 月 13 日)。「震撼全球市場的在家工作交易員」。彭博社。布隆伯格。檢索日期: 2020 年5 月 15 日。

- ^a b c d John Bates(2015 年 4 月 24 日),「閃電事故發生後,監管機構仍然使用自行車來追趕法拉利:將閃電事故歸咎於與父母住在一起的英國男子,就像指責閃電引發火災」,Traders Magazine Online News原始存檔於2018年1月25日,檢索於2014年4月25日

- ^a b c d e f g h 基里連科,安德烈;凱爾,阿爾伯特·S.;薩馬迪,邁赫達德; Tuzun, Tugkan(2014 年 5 月 5 日),《閃崩:高頻交易對電子市場的影響》 (PDF),檢索日期2015 年4 月 24 日

- ^a b Whitman, Jane(2010 年 5 月 7 日),“市場的狂野之旅”,蒙特利爾公報2010 年5 月 9 日檢索

- ^ Lin, Tom CW (2013),“新投資者 60”,加州大學洛杉磯分校法律評論,678,SSRN 2227498

- ^a b 勞麗塞拉,湯姆;麥凱,彼得 A.(2010 年 5 月 7 日)。「道瓊斯指數經歷了令人痛苦的 1,010.14 點之旅」。華爾街日報。原始存檔。檢索日期2010 年5 月 9 日。

- ^a b Twin,亞歷珊卓(2010 年 5 月 6 日)。「故障讓道瓊指數狂飆」。美國有線電視新聞網財經。原始存檔。檢索日期2010 年5 月 8 日。

- ^a b c Weinberg, Ari I.(2015 年 12 月 6 日)。「你應該害怕 ETF 嗎? ETF 正在讓監管機構和投資者感到恐懼:以下是真實的和感知到的危險」。華爾街日報。檢索日期2015 年12 月 7 日。

- ^a b c d e Brush,新羅;湯姆‧荀貝格; Ring, Suzi(2015 年 4 月 22 日),“How a Mystery Trader with a Algorithm May Have Caused the Flash Crash”,彭博新聞,檢索於2015 年4 月 25 日

- ^ 高成;布魯斯‧米茲拉赫 (2016)。 「股票市場品質細分」。金融市場雜誌。28:1-23。DOI:10.1016/j.finmar.2016.03.002。SSRN 2153909。

- ^ 勞麗切拉,湯姆(2010 年 5 月 7 日)。 「市場暴跌令華爾街感到困惑——道瓊斯指數跌近 1,000 點,然後反彈,交易故障疑似『混亂』」。華爾街日報。

- ^ “擬議規則:NMS 法規;發布號 34-50870;文件號 S7-10-04”。SEC.gov 。檢索日期: 2015 年8 月 22 日。

- ^ Joel Seligman,《重新思考證券市場》,《商業律師》,卷。 57、2002年2月

- ^ “在多德-弗蘭克法案引發的第一起市場濫用案件中,CFTC 對算法交易員處以欺騙性罰款 280 萬美元,並實施禁令 | Finance Magnates”。財經巨頭 |金融和商業新聞。 2013 年 7 月 22 日。檢索日期: 2021 年2 月 3 日。

- ^ 漢斯·R·斯托爾 (2006)。“股票市場的電子交易”。經濟觀點雜誌。20(1):153-174。號碼:10.1257/089533006776526067。S2CID 154982529。

- ^ “股市熔斷之後,熔斷機制? Investors.com”。原始內容存檔於2011年6月7日。檢索日期: 2017 年10 月 14 日。

- ^ 芝商所(2010 年 5 月 10 日)。“5月6日發生了什麼事?” 。檢索日期: 2010 年8 月 25 日。

- ^ 馬特·菲利普斯(2010 年 5 月 7 日)。《埃森哲的閃崩:什麼是“跨市場掃蕩訂單”” .華爾街日報.

- ^ 喬納森·雪佛羅(Jonathan Chevreau,2010 年 5 月 7 日)。「寶潔公司的錯誤引發了潰敗,但基金經理人預計「股市將繼續緩慢但向上」—《金融郵報》。金融郵報.原存檔於2010年5月8日。檢索日期: 2010 年5 月 8 日。

- ^ “芝加哥太陽報 – 芝加哥:新聞:政治:要做的事情:體育”。芝加哥。原始內容存檔於2010年6月20日。檢索日期: 2015 年8 月 22 日。

- ^ 馬特·菲利普斯(2010 年 5 月 20 日)。「SEC 的夏皮羅:這是我的閃電崩盤時間表」。華爾街日報。原始內容存檔於2010年6月18日。檢索日期: 2010 年5 月 30 日。

- ^ “週四美國期貨出了什麼問題?:詳細新聞 | 2010 年 5 月 12 日”。商品在線.com 。檢索日期: 2010 年10 月 1 日。

- ^a b c d e f g h i Lauricella, Tom(2010 年 10 月 2 日)。“交易演算法是如何出錯的”。華爾街日報。原始內容存檔。檢索日期2010 年10 月 28 日。

- ^a b c 梅塔、妮娜(2010 年 10 月 1 日)。“報告稱,自動期貨交易可能導致股市崩盤”。布隆伯格。原始存檔。檢索日期2010 年10 月 29 日。

- ^a b c d e Bowley, Graham(2010 年 10 月 1 日)。「單獨 41 億美元的銷售導致 5 月『閃崩』」。紐約時報。檢索日期2010 年10 月 28 日。

- ^a b c d 喬納森·斯派塞(2010 年 10 月 1 日)。「單一的美國貿易引發了五月的閃崩」。路透社。檢索日期2010 年10 月 29 日。

- ^ 國際證監會組織技術委員會(2011 年 7 月),“技術變革對市場完整性和效率影響所引發的監管問題” (PDF),IOSCO 技術委員會,2011 年7 月 12 日檢索

- ^ 休瓊斯(2011 年 7 月 7 日)。「超快速交易需要遏制—全球監管機構」。路透社。檢索日期: 2011 年7 月 12 日。

- ^a b c Bowley, Graham(2010 年 8 月 22 日)。 「股票波動仍然令人困惑,這是不祥的」。紐約時報。

- ^a b Alexis Madrigal(2010 年 8 月 6 日)。“解釋奇怪的機器人股票交易者行為”。大西洋組織。原始內容存檔。檢索日期2010 年8 月 26 日。

- ^ “Flash 崩潰探針淡化了引用填充”。金融時報。 2010年9月4日.原始存檔於2010年9月4日.檢索日期: 2010 年9 月 4 日。

- ^ Michael Corkery,《華爾街日報》,2010 年 9 月 13 日,高頻交易員拯救了這一天

- ^ 大賭注是否有助於引發「黑天鵝」股票的暴跌?,《華爾街日報》,2010 年 5 月 11 日

- ^ 市場混亂是個錯誤嗎?也許不會。,莉茲·莫耶,福布斯.com

- ^ ”「閃電崩盤」報告: Waddell & Reed 的 41 億美元交易歸咎於市場暴跌」。《赫芬頓郵報》 2010 年 10 月 1 日。

- ^ 日圓做到了?,作者:Bruce Krasting,seekingalpha.com

- ^ Flood,喬(2010 年 8 月 24 日)。「紐約證券交易所確認價格報告延遲導致了閃電崩盤」。原始內容存檔於2010年8月27日。檢索日期: 2010 年8 月 25 日。

- ^ “閃電崩盤”分析, Nanex,2010 年 6 月 18 日

- ^ “前物理學家領導閃電墜毀調查(2010 年出版)”。紐約時報。原始內容存檔於2023年6月10日。

- ^ https://www.sec.gov/news/speech/2010/spch101310geb.htm伯曼關於他如何領導調查的演講

- ^a b c d e 美國證券交易委員會;商品期貨交易委員會(2010 年 9 月 30 日)。「關於 2010 年 5 月 6 日市場事件的調查結果」(PDF)。存檔於 2010 年 10 月 10 日(PDF)。檢索日期2010 年10 月 2 日。

- ^ 資料來源:

- 扎卡里·戈德法布(2010 年 10 月 1 日)。“報告審視了五月的‘閃電崩盤’,表達了對高速交易的擔憂”。華盛頓郵報。檢索日期: 2010 年11 月 2 日。

- 納撒尼爾·波普爾(2010 年 10 月 1 日)。「報告發現,41 億美元的貿易引發了華爾街『閃電崩盤』」。洛杉磯時報。原始內容存檔於2010年11月10日。檢索日期: 2010 年11 月 2 日。

- 雷切爾·永萊(2010 年 10 月 5 日)。「美國在『閃崩』後調查電腦演算法」 . 路透社.原始存檔於2010年10月8日.檢索於2010年11月2日.

- 喬納森·斯派塞(2010 年 10 月 15 日)。《特別報道:從全球來看,閃崩並非曇花一現》。路透社。原始內容存檔於2010年10月18日。檢索日期: 2010 年11 月 2 日。

- ^ 資料來源:

- 尼娜·梅塔(2010 年 10 月 1 日)。“報告稱,自動期貨交易可能導致股市崩盤”。布隆伯格。原始存檔於2010年10月4日。檢索日期: 2010 年10 月 29 日。

- 格雷厄姆·鮑利(2010 年 10 月 1 日)。「單獨 41 億美元的銷售導致 5 月『閃崩』」。紐約時報。檢索日期: 2010 年10 月 28 日。

- 喬納森·斯派塞(2010 年 10 月 1 日)。「單一的美國貿易引發了五月的閃崩」。路透社。檢索日期: 2010 年10 月 29 日。

- 湯姆·勞里切拉(2010 年 10 月 2 日)。“交易演算法是如何出錯的”。華爾街日報。原始內容存檔於2010年10月21日。檢索日期: 2010 年10 月 28 日。

- ^ 克里斯蒂娜·彼得森(2010 年 10 月 1 日)。「閃崩報告:市場『內部化者』給交易所帶來壓力」。市場觀察。檢索日期: 2010 年10 月 29 日。

- ^ MarketBeat(2010 年 10 月 1 日)。“MarketBeat 每日一詞:Internalizer!”。華爾街日報。檢索日期: 2010 年10 月 29 日。

- ^ 尼娜·梅塔(2010 年 10 月 4 日)。「交易所傾銷交易被指控加劇 5 月 6 日崩盤」。布隆伯格。原始內容存檔於2010年10月7日。檢索日期: 2010 年11 月 5 日。

- ^ CME 關於 SEC-CFT 關於閃電崩盤報告的聲明http://investor.cmegroup.com/investor-relations/releasedetail.cfm?ReleaseID=513388。瀏覽日期:2013 年 6 月 30 日 。

- ^ Leinweber, D. (2011): “避免十億美元的聯邦金融技術鼠洞”,《投資組合管理雜誌》,2011 年春季,第 1 卷。 37,第 3 期:第 1–2 頁

- ^ NANEX 對 CFTC 關於 Flash Crash 報告的批評http://www.nanex.net/FlashCrashFinal/FlashCrashAnalysis_WR_Update.html。瀏覽日期:2013 年 6 月 30 日 。

- ^a b c d e 大衛·伊斯利;洛佩斯·德普拉多,馬科斯·M.; o'Hara, Maureen (2011),“Easley, D.、M. López de Prado、M. O'Hara:‘閃電崩盤’的微觀結構:流量毒性、流動性崩盤和知情交易的概率”,《投資組合管理雜誌,卷。 37,第 2 期,第 118–128 頁,《冬季》,卷。 37、沒有。 2,第 118–128 頁,doi:10.3905/jpm.2011.37.2.118,S2CID152419232,SSRN1695041

- ^a b c Vuorenmaa,托米;王亮(2013 年 10 月),“2010 年 5 月 6 日閃電崩盤的基於代理的模型,具有政策含義”,VALO 研究和赫爾辛基大學,SSRN2336772

- ^ Andersen、Torben G. 和 Bondarenko、Oleg、VPIN 和閃電崩潰。金融市場雜誌,即將出版。可在 SSRN 取得: https ://ssrn.com/abstract=1881731

- ^a b Torben G. Andersen 和 Oleg Bondarenko,反思 VPIN 爭議。金融市場雜誌,即將出版。可在 SSRN 取得://ssrn.com/abstract=2305905

- ^ Andersen、Torben G. 和 Bondarenko、Oleg,透過完美貿易分類評估訂單流毒性的 VPIN 測量(2013 年 5 月 10 日)。可在 SSRN 取得: https: //ssrn.com/abstract=2292602

- ^ Easley, D.、M. Lopez de Prado 和 M. O'Hara,流量毒性交換(2011 年 1 月 17 日)。交易雜誌,卷。 6,第 2 期,第 8-13 頁,2011 年春季;可在 SSRN 取得: https: //ssrn.com/abstract=1748633

- ^ Easley、David 和 Lopez de Prado、Marcos 和 O'Hara、Maureen,高頻世界中的流量毒性和波動性。工作文件,SSRN,2011 年 2 月。

- ^ 大衛·伊斯利;洛佩茲·德普拉多、馬科斯; O'Hara, Maureen (2012),“Easley, D.、M. Lopez de Prado 和 M. O'Hara:高頻世界中的流動毒性和流動性”,金融研究評論,SSRN 1695596

- ^ 尼娜·梅塔(2010 年 10 月 30 日)。」研究稱「有毒」訂單預示著股市崩盤的可能性」。彭博社。2011年7 月 12 日檢索。

- ^ https://ssrn.com/abstract=1939522後閃存崩潰時代的聯邦市場資訊科技:超級運算的角色

- ^ 基里連科,安德烈·A.;凱爾,阿爾伯特·S.;薩馬迪,邁赫達德; Tuzun, Tugkan (2011)、Kirilenko, A.、Kyle, A.、Samadi, M. Tuzun, T.:閃電崩盤:電子市場中的高頻交易,doi:10.2139/ssrn.1686004,S2CID 169838937 ssrn.1686004, S2CID 169838 17 ssrn.1686860004

- ^ 馬伊丹季奇,A.;等人。 (2013)。「動態網路中的自發性恢復」。自然物理學。10:34-38。DOI:10.1038/nphys2819。S2CID 18876614。 關於快閃記憶體崩潰的評論(E 部分):http://www.nature.com/nphys/journal/v10/n1/extref/nphys2819-s1.pdf

- ^ 沃恩,利亞姆。「納溫德‧辛格‧薩勞:與華盛頓發生衝突的『閃崩』交易員」。

- ^ “引發崩盤的自閉症期貨交易員免於入獄”。美國廣播公司新聞。

- ^ “被指責為‘閃崩’的交易員試圖揭發其他交易員”。澳洲商業內幕。 2015 年 5 月 15 日。檢索日期: 2015 年12 月 30 日。

- ^ 杜威·米德瑪;莎拉·林奇(2015 年 4 月 21 日)。「英國快速交易員因參與 2010 年『閃崩』而被捕」。路透社。檢索於2015 年4 月 22 日。

- ^ “期貨交易員被指控非法操縱股票市場,導致 2010 年 5 月市場‘閃電崩盤’」。2015 年 4 月 21 日。

- ^ 資料來源:

- 乍得布雷(2015 年 8 月 14 日)。「被指控『閃電崩盤』的英國交易員在保釋金減少後獲釋」。交易簿。檢索日期: 2015 年8 月 17 日。

- 林奇,莎拉N.;湯姆·波蘭塞克; Douwe Miedema(2015 年 4 月 23 日)。「文件顯示閃崩交易者的瘋狂商業交易」。路透社。

- 菲利普·斯塔福德;福塔多,林賽;簡·克羅夫特(2015 年 8 月 17 日)。“納溫德·辛格·薩勞:隱居的商人還是犯罪主謀?”。金融時報。檢索日期: 2015 年8 月 17 日。

- 達克斯,馬里恩;朱莉婭·布拉德肖(2015 年 8 月 14 日)。「閃電崩盤交易員納溫德·辛格·薩勞 (Navinder Singh Sarao) 在瑞士帳戶中申報了 2550 萬英鎊後退出」。每日電訊報。倫敦。檢索日期: 2015 年8 月 17 日。

- ^ “閃電崩盤交易員納溫德·辛格·薩勞 (Navinder Singh Sarao) 在引渡鬥爭前返回倫敦牢房”。 2017 年 8 月 20 日。檢索日期: 2017 年8 月 20 日。

- ^ “Lotfi Raissi 案:與蓋達組織的虛假聯繫如何將無辜的阿爾及利亞人關進監獄”。 2017 年 8 月 20 日。檢索日期: 2017 年8 月 20 日。

- ^ “閃電崩盤交易者的 5000 萬美元財富是如何消失的”。 2017 年 2 月 10 日。檢索日期: 2019 年1 月 13 日。

- ^ “豪恩斯洛獵犬:‘閃崩交易員’納溫德·薩勞是誰?”。 2020 年 1 月 28 日。檢索日期: 2023 年2 月 27 日。

- ^ 引發崩盤的自閉症期貨交易員倖免於難,美聯社,邁克爾·塔姆,美聯社,2020 年 1 月 28 日。

- ^ 英國《金融時報》文章。

- ^ 美國建議閃電崩潰交易者不要入獄作者 Liam Vaughan,2020 年 1 月 15 日,

- ^ “一位英國交易員在十年前引發了導致股市暴跌的‘閃崩’,但他在芝加哥的判決中避免了更多的牢獄之災。‘我永遠無法倖存。’」。2020 年 1 月 29 日。檢索日期:2023 年2 月 27 日。

- ^ SEC 主席承認:我們被市場超級電腦打敗了,《華爾街日報》,wsj.com

- ^ SEC 關於 2010 年 5 月 6 日嚴重市場擾亂的證詞,SEC,2010 年 5 月 11 日 (pdf)

- ^ 參議員尋求監管機構關於市場波動原因的報告,《華爾街日報》,2010 年 5 月 7 日

- ^ 史蒂芬·雜貨商(2010 年 5 月 6 日)。「閃電崩盤的六次巨型跌落;薩姆·亞當斯陷入困境」。華爾街日報。道瓊斯。原存檔於2010年5月8日。檢索日期: 2010 年5 月 6 日。

- ^ “道瓊斯平均指數出現 15 個月來最大跌幅”。基督教科學箴言報。 2010年5月20日.原始存檔於2010年5月24日.檢索日期: 2010 年5 月 21 日。

- ^ “現場部落格 Flash 崩潰聽證會”。華爾街日報。

- ^ 埃森哲一分錢:MarketBeat 的調查仍在繼續!,《華爾街日報》,作者 Matt Phillips,美國東部時間 2010 年 5 月 12 日下午 3:01

- ^ 關於 2010 年 5 月 6 日嚴重市場混亂的證詞,Mary Schapiro

- ^ 美國貿易限制的六個月測試期-來源,路透社,2010 年 5 月 18 日

- ^ 《 市場波動中限制股票交易的規則》,nytimes.com,作者:Edward Wyatt,2010 年 5 月 18 日

- ^ CNBC.com 紐約證券交易所稱熔斷機制將於下週完成

- ^ “華盛頓郵報公司股票首先觸發美國證券交易委員會的新熔斷機制”。華盛頓郵報.com。 2010 年 6 月 17 日。

- ^ “美國證券交易委員會批准擴大股票熔斷機制並澄清打破錯誤交易的流程的規則”。SEC.gov。 2010 年 9 月 10 日。

- ^a b 卡洛琳‧崔;湯姆·勞裡塞拉(Tom Lauricella)(2011 年 5 月 5 日)。“商品貿易遭遇小型‘崩盤’”。華爾街日報。檢索日期2011 年5 月 7 日。

- ^ 愛德華·E·考夫曼;卡爾·萊文(2011 年 5 月 6 日)。“防止下一次快閃記憶體崩潰”。紐約時報。檢索日期: 2011 年7 月 13 日。

- ^a b Tom Lauricella(2011 年 5 月 5 日)。“貿易商退出高速通道”。華爾街日報。檢索日期2011 年5 月 7 日。

- ^ “美國證券交易委員會批准新規則,要求整合審計追蹤來監控和分析交易活動”。www.sec.gov 。檢索日期: 2015 年4 月 12 日。

- ^ 托馬斯·斯波金(2015 年 4 月 10 日)。“把貓從袋子裡拿出來”。沃特世科技。檢索日期: 2015 年4 月 12 日。

- ^ “羅伯特·哈里斯的恐懼指數 – 評論”。守護者。 2011 年 9 月 30 日。檢索日期: 2020 年8 月 12 日。

- ^ “震驚全球市場的在家工作交易員”。彭博社。 2020 年 5 月 13 日。檢索日期: 2020 年8 月 12 日。

- ^ “戴夫·帕特爾將主演 New Regency 和 See-Saw 的《Flash Crash》(獨家)”。好萊塢報道者。 2020 年 2 月 19 日。檢索日期: 2020 年8 月 12 日。

- ^ “閃電崩盤交易者狂野的 5000 萬美元之旅”。Youtube .原始內容存檔於2021年12月15日。

外部連結[編輯]

- 2010年5月6日SP500指數互動式日內圖表,多倫多大學,2010年5月6日

- 關於 2010 年 5 月 6 日市場事件的初步調查結果,CFTC 和 SEC 工作人員向新興監管問題聯合諮詢委員會提交的報告,2010 年 5 月 18 日

- 關於 2010 年 5 月 6 日市場事件的調查結果,CFTC 和 SEC 工作人員向新興監管問題聯合諮詢委員會提交的報告,2010 年 9 月 30 日

- 「閃電崩盤」的微觀結構:流量毒性、流動性崩潰和知情交易的機率,David Easley(康乃爾大學)、Marcos López de Prado(都鐸投資公司、哈佛大學RCC)和Maureen O'Hara(康奈爾大學)大學),投資組合管理雜誌,卷。 37,第 2 期,第 118–128 頁,2011 年冬季

- 《閃電崩盤:高頻交易對電子市場的影響》,Andrei A. Kirilenko(商品期貨交易委員會)Albert S. Kyle(馬裡蘭大學;國家經濟研究局 (NBER))Mehrdad Samadi(商品期貨交易委員會) ) Tugkan Tuzun(馬裡蘭大學羅伯特史密斯商學院),2010 年10 月1 日

- 技術變革對市場完整性和效率的影響引發的監管問題,國際證券委員會組織技術委員會,2011 年 7 月

- 基於代理的 2010 年 5 月 6 日閃電崩盤模型及其政策影響,Tommi A. Vuorenmaa(Valo 研究與交易),Liang Wang(赫爾辛基大學 - 計算機科學系),2013 年 10 月

- SEC 法規 NMS(最終規則)

- 17 CFR 242.606 - 訂單路由資訊的揭露

- SEC 有關 NMS 規則 610 和 611 的常見問題 - 2008 年 4 月 4 日更新

- SEC 有關 NMS 規則 610 和 611 的常見問題解答

- Reg NMS 行銷情況說明書,取自納斯達克

- SEC 關於擬議規則的發布

- Reg NMS - 辛辛那提大學法學院證券律師辦公桌簿

留言

張貼留言